6月1日是兒童節(jié),兒童用藥問題越來越受社會關注,有消息指新版基藥目錄已進入沖刺階段,數(shù)量或將擴容至千種左右。現(xiàn)行的2018版目錄單列了兒科用藥類別,新版目錄會否增加產(chǎn)品數(shù)量也成了業(yè)界熱議的焦點。

中成藥具有副作用較小、藥性更溫和等特點,在兒童群體中應用廣泛。隨著疫情防控進入常態(tài)化,中國公立醫(yī)療機構終端中成藥兒科用藥市場恢復快速增長,領軍企業(yè)進一步搶占市場,億級產(chǎn)品洗牌頻繁。

近日,國家中醫(yī)藥管理局綜合司聯(lián)合國家藥品監(jiān)督管理局綜合司發(fā)布通知,為加快推動古代經(jīng)典名方中藥復方制劑上市,將《古代經(jīng)典名方關鍵信息表(“異功散”等兒科7首方劑)》對外公布。兒科中成藥國產(chǎn)新藥迎來政策紅利,有望加速上市,市場百花齊放。

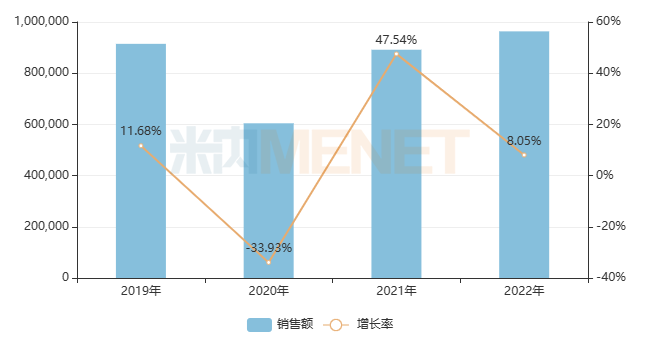

市場重上90億,濟川高位領跑,康緣沖上TOP2

圖1:中國公立醫(yī)療機構終端中成藥兒科用藥銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構藥品終端競爭格局

米內(nèi)網(wǎng)數(shù)據(jù)顯示,在中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構)終端中成藥市場,兒科用藥在2019年的銷售規(guī)模已漲至91億元,2020年受疫情影響大幅下滑,2021年起恢復正增長,2022年升至96億元,是2013年以來的銷售峰值。

2022年TOP3亞類合計市場份額超過95%,兒科感冒用藥首次突破40億元,增長率高達15.54%,兒科止咳祛痰用藥漲至35億元,而兒科厭食癥用藥保持在14億元水平。

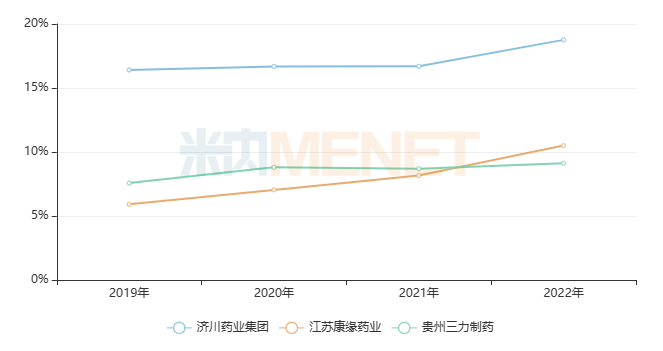

圖2:2022年TOP3企業(yè)份額變化情況

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構藥品終端競爭格局

濟川藥業(yè)集團一直穩(wěn)坐兒科用藥TOP1企業(yè)寶座,2016年的市場份額突破10%,2022年漲至18.76%,銷售額則從2013年的3.1億元一路漲至2022年的18億元,一騎絕塵。從亞類來看,濟川藥業(yè)集團是兒科感冒用藥TOP1企業(yè),市場份額超過43%。

江蘇康緣藥業(yè)2013年排在TOP11,一路披荊斬棘,2017年擠進TOP6,2018年升至TOP3,2022年成功登上TOP2,銷售額首次突破10億元,市場份額也是首次突破10%。從亞類來看,江蘇康緣藥業(yè)是兒科止咳祛痰用藥TOP1企業(yè),市場份額超過28%。

13個獨家中成藥稱霸TOP20榜單,新10億產(chǎn)品誕生了

表1:2022年中成藥兒科用藥TOP20產(chǎn)品

注:銷售額低于1億元用*表示

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構藥品終端競爭格局

在中國公立醫(yī)療機構終端中成藥兒科用藥市場,2021年有1個產(chǎn)品銷售額超過10億元、20個產(chǎn)品銷售額超過1億元,2022年則有2個產(chǎn)品銷售額超過10億元、16個產(chǎn)品銷售額超過1億元。

濟川藥業(yè)集團的小兒豉翹清熱顆粒是兒科感冒用藥,一直穩(wěn)坐TOP1產(chǎn)品寶座,2014-2019年及2021-2022年的銷售額增長率均在雙位數(shù),該產(chǎn)品在2018年成功突破10億元關口,2022年漲至18億元。

江蘇康緣藥業(yè)的金振口服液是兒科止咳祛痰用藥,是2022年新的超10億產(chǎn)品。該產(chǎn)品的銷售額在2015年突破1億元,2017年擠進TOP8產(chǎn)品,2022年排名升至TOP2。金振口服液增加適應癥“兒童病毒性肺炎”已獲批臨床,后續(xù)將進一步提升產(chǎn)品的市場競爭力。

安兒寧顆粒在2022年重上1億元梯隊,而小兒定喘口服液、小兒咳喘靈顆粒、小兒咳嗽糖漿、小兒消積止咳顆粒在2022年跌出1億元梯隊。從目前的情況來看,強者恒強的局面沒有改變,而一些潛力產(chǎn)品正逐步成為市場新的攪局者。

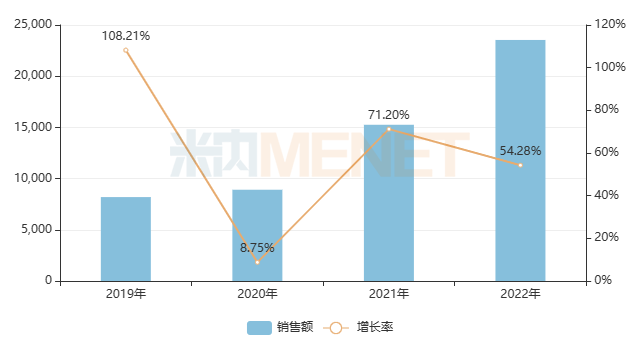

圖3:神曲消食口服液的銷售情況(單位:萬元)

來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構藥品終端競爭格局

揚子江藥業(yè)集團江蘇龍鳳堂中藥的神曲消食口服液潛力大爆發(fā),該產(chǎn)品為兒科厭食癥用藥,2020年以前銷售峰值在8000萬元水平,2021-2022年持續(xù)高速增長,增速率分別為71.20%、54.28%,2022年排名升至TOP11,銷售額超過2億元。

表2:2022年中成藥兒科用藥TOP20品牌中增速超過10%的品牌

圖片來源:米內(nèi)網(wǎng)中國公立醫(yī)療機構藥品終端競爭格局

2022年中成藥兒科用藥TOP20品牌有13個銷售額為正增長,其中10個增長率超過10%。非獨家產(chǎn)品的競爭更加激烈,突出重圍的企業(yè)均實力非凡。

海南葫蘆娃藥業(yè)集團是小兒肺熱咳喘顆粒的領軍企業(yè),2022年的市場份額超過87%,該品牌2021-2022年的銷售額增長率達68.90%、15.29%,2022年品牌排名保持在TOP7。

葵花藥業(yè)(襄陽)隆中是小兒柴桂退熱顆粒的領軍企業(yè),2022年的市場份額超過58%,該品牌2021-2022年的銷售額增長率達19.50%、35.59%,2022年品牌排名上升5個位次。

健民葉開泰國藥(隨州)是小兒寶泰康顆粒的領軍企業(yè),2022年的市場份額超過76%,該品牌2021-2022年的銷售額增長率達53.99%、29.92%,在2022年重回TOP20品牌榜單。

兒科中藥新藥大爆發(fā),天士力、方盛搶攻基藥市場

5月10日在全國衛(wèi)生健康藥政工作電視電話會議上,國家衛(wèi)健委明確基藥、兒童藥、短缺藥是2023年重點工作任務。現(xiàn)行的2018版國家基藥目錄單列了兒科用藥類別,優(yōu)先保障供應,不僅體現(xiàn)了國家層面對兒童用藥的關注,還給予了生產(chǎn)企業(yè)加大新品研發(fā)的信心與動力。

表3:2018版國家基藥目錄涉及的兒童專用藥情況

來源:國家衛(wèi)健委官網(wǎng)

2018版國家基藥目錄單列的兒科用藥中有17個為中成藥,占比之大,體現(xiàn)了國家層面對兒科中成藥的支持力度也在增大?;幠夸浾{整將是今年下半年的重頭戲,而在2019年以后獲批上市的兒科中藥新藥會否迎來新機遇也備受市場關注。

圖4:2019年至今獲批上市的中成藥兒科用藥情況

來源:米內(nèi)網(wǎng)中國申報進度(MED)數(shù)據(jù)庫

湖南方盛制藥的小兒荊杏止咳顆粒用于治療小兒外感咳嗽,天士力的芍麻止痙顆粒用于治療兒童抽動癥,兩款兒科中藥新藥從2020年起進入國家醫(yī)保談判目錄,券商預測兩款新藥均具備10億元的市場潛力,若順利進入國家基藥目錄將加快產(chǎn)品放量。

圖5:2019年至今報產(chǎn)在審的中成藥兒科用藥情況

來源:米內(nèi)網(wǎng)中國申報進度(MED)數(shù)據(jù)庫

目前有兩款兒科中藥新藥報產(chǎn)在審,涉及兒科止咳祛痰用藥和兒科感冒用藥兩大熱門市場。

健民藥業(yè)集團的小兒紫貝止咳糖漿用于治療急性支氣管炎及慢性單純型支氣管炎急性發(fā)作之咳嗽,該產(chǎn)品是新版藥品注冊管理辦法實施以來首個申報上市的兒科中藥1類新藥。

濟川藥業(yè)集團的小兒豉翹清熱糖漿則是公司重磅獨家產(chǎn)品小兒豉翹清熱顆粒的改進劑型,該產(chǎn)品也是新版藥品注冊管理辦法實施以來首個申報上市的兒科中藥改良新藥。

糖漿劑服用方便、口味甘甜、藥物吸收好,對胃腸刺激小,尤其適用于兒童、老人以及吞咽困難者,兩款新藥若順利獲批,將為兒童患者帶來更優(yōu)的用藥選擇。

資料來源:米內(nèi)網(wǎng)數(shù)據(jù)庫、NMPA官網(wǎng)、公司公告等

注:米內(nèi)網(wǎng)《中國公立醫(yī)療機構藥品終端競爭格局》,統(tǒng)計范圍是:中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營醫(yī)院、私人診所、村衛(wèi)生室;上述銷售額以產(chǎn)品在終端的平均零售價計算。數(shù)據(jù)統(tǒng)計截至6月1日,如有疏漏,歡迎指正!